La renta variable en general, tal y como hemos venido diciendo en este blog la bolsa ha de corregir todavía las expectativas de beneficios. No es lo mismo estar sobrevendido que estar infravalorado.

La bolsa ha estado sobrevendida y de ello el rebote técnico que tuvo alrededor del 10 de Octubre, pero en ningún caso está infravalorada. El ajuste a la baja de los beneficios empresariales es un ajuste lento y debido a la volatilidad del mercado tiene un componente alto de incertidumbre.

Estos son las estimaciones de beneficios del S&P por sectores.

Vemos que los resultados estimados para el 2009 son un 30% mas altos que en los estimados para el 2008. A la vista del Baltic Freight Index (ver grafico abajo) y del baño de sangre que ha habido en las divisas, me cuesta mucho creerme dichas estimaciones de beneficios para el S&P

Este mundo globalizado está conectado por los flujos financieros y el tráfico de mercancías. El primero lugar donde se ven los flujos financieros son en las divisas, y el primer lugar donde se ve el tráfico de mercancías es en los costes de los fletamentos.

El Baltic Freight Index, una medida de los costes de los fletes para el transporte marítimo internacional, es un compendio de precios de flete de buques de transporte de carga sólida a granel por vía marítima, que toma en cuenta las 26 principales rutas marítimas y cubre buques de las clases Supramax, Panamax y Capeside.

De hecho la burbuja en el coste de los fletes supera, en términos de caída porcentuales, a la burbuja del Nasdaq, a las acciones chinas y la burbuja inmobiliaria

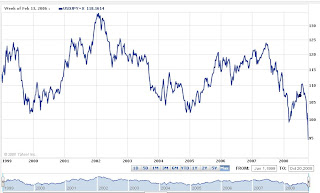

Tal y como hemos comentado en mas de una ocasión el juego importante esta en las divisas, donde ha habido un autentico baño de sangre. Lo primero, no nos dejemos engañar por el EURUSD, tanto el Euro como el dolar que ha marcado mínimos multianuales de 94,24 frente al Yen, se han depreciado.

Si vemos la evolución del dólar con respecto al euro (tomando como proxy al marco alemán) vemos que la evolución a largo plazo ha estado marcada por los déficits fiscales americanos. La caída de la segunda mitad de los 80 se corresponden a los déficits fiscales de Ronald Reagan, la recuperación de la segunda mitad de los 90 se corresponde a los superávits fiscales de la era Clinton y la caída del 2001 al 2008 a los déficits de George Bush. Los déficits fiscales americanos no se corregirán ni con McCain ni con Obama, por lo tanto no creemos que la recuperación del dólar sea sostenible, sino debida exclusivamente a la inversión del carry trade y a la repatriacion de capitales provenientes de mercados emergentes.

En los mercados emergentes ha habido un autentico baño de sangre. En Latinoamérica el Peso mejicano y el real brasileño se han desmoronado contra el dolar.

En Europa del Este, la Hryvnia (Ucrania- UAH), los zlotis polacos (PLN), el rublo (RUB)y los florines húngaros (HUF) también se han desmoronado.

Lo mismo ha pasado con la lira turca (TRY) y los Rand sudafricanos (ZAR)

En Asia los movimientos del Won Koreano (KRW), la rupia india (INR) contra el dólar son de igual signo. Igualmente el Dólar Australiano se ha caído contra el Yen.

Si a las caídas de las divisas les sumas las pérdidas de los índices bursátiles muchas veces superiores al 50, 60 y 70%, creemos que las oportunidades en los mercados emergentes son muy interesantes.

Proponemos tomar posiciones largas en las divisas que hemos comentado. Financiándolas en Dólares y en Yenes.

Latam: MXN y BRL

Europa: HUF, PLZ, UAH, ZAR y TRY,

Asia: INR y KRW.

Una parte de la inversión la destinaríamos a bonos del tesoro a corto plazo 2-3 años, (las curvas de tipos de interés estarán probablemente invertidas) y otra parte a bolsa, aunque evitando inmobiliarias y petróleo de momento.

No tenemos una bola de cristal por lo que las posiciones preferimos tomarlas de forma muy gradual y sin prisas, empezaríamos con una pequeña toma de contacto.

La lógica detrás de esta recomendación se basa en que en la próxima reunión del G20 en Washington, posiblemente se presiones para un reajuste de las divisas a nivel mundial, sobre todo China. Japon no puede vivir con ese tipo de cambio y USA no puede mantener ese tipo de cambio y financiar sus déficits en los años venideros.

El grafico muestra al mundo en términos de Producto Interior Bruto. La importancia de la revaloración del Yuan es que no solo afecta a China sino a todo Asia, ya que las economías de la zona tratan de mantener su competitividad con la Economía China y si esta mantiene su moneda infravalorada contra el dólar, fuerza a los países de su entorno a hacer lo mismo.

Todo el mundo esta hablando de una posible deflación. Si crees que va a haber una deflación lo que has de hacer es comprar bonos a largo plazo. A medida de que la economía y la política monetaria se acercan a la trampa de la liquidez la pendiente de la curva se irá incrementando y el roll down será terrífico ya que la parte larga de la curva tendrá un tipo positivo debido a las dudas sobre la duración de la deflación.

La inflación no es una preocupación para el periodo de los próximos 6 a 12 meses, pero una vez que empecemos a salir de la recesión y tengamos que pagar el precio de la masiva inyección monetaria y los bail outs, así como el aumento de la deuda pública y de los déficits públicos, en mi modesta opinión no estaremos hablando de inflación sino de una inflación alta e incluso una hiperinflación.

El estar en cash y en liquidez en estos momentos puede dar una falsa sensación de seguridad pero es un perdedor casi seguro en el medio y largo plazo. Lo mismo pasa con el dólar, una vez que los condicionantes técnicos actuales tales como la inversión del carry trade (financiarnos en monedas con tipos de interés bajos como el yen o el franco suizo- o en monedas con expectativas de caídas como el dólar- e invertir en mercados emergentes y en países y monedas donde tengamos una alta rentabilidad) y el flight to quality de los mercados emergentes halla pasado, veremos mas que probablemente nuevas caídas en el dólar ante el peso de los desequilibrios, la monitorización de las deudas y los déficits.

El Estado tratara de hacer cualquier cosa para evitar la deflación y eso significa crear inflación. En el siguiente grafico vemos los tipos de interés reales de los depositos, es decir tipos nominales menos inflación, con y sin comisiones. Vemos que en periodos de alta inflación, como los años 70 el coste real de la liquidez es prohibitivo.

Vemos que existe una incertidumbre sobre inflación-deflación. Una estrategia que podemos emplear para aprovechar esta incertidumbre, además de aprovechar las divergencias entre Europa y USA es utilizar los bonos ajustados a la inflación o TIPS (Treasury Inflation Protected Security) para construir un spread. Actualmente estos bonos están muy baratos al descontarse expectativas de una posible deflación.

Compraríamos TIPS y los cubriríamos con Treasuries. Con esta posición ganaríamos ante un incremento de la inflación o ante una recuperación en USA. Al estar simultáneamente largo y corto de un bono, nuestro riesgo por tipo de cambio es residual. Simultáneamente compraríamos opciones call sobre bonos a largo plazo Europeos, con esta posición nos cubriríamos parcialmente y ganaríamos si ocurriese una deflación en Europa o una recesión mas larga de la esperada.

Comentarios

Publicar un comentario

Los comentarios podrán ser moderados